Какие затраты не учитывают в 2016 году при налогообложении прибыли

Убытки от реализации государственного имущества и предприятий

В 2016 г. налогом на прибыль не облагаются:

1) прибыль от отчуждения находящегося в государственной собственности имущества, при котором полученные денежные средства подлежат направлению:

– в бюджет в соответствии с актами законодательства, регулирующими порядок распоряжения государственным имуществом;

– и (или) на цели, определенные этими актами законодательства;

– либо подлежат распределению согласно указанным актам законодательства;

2) прибыль от реализации предприятия как имущественного комплекса должника в процедуре конкурсного производства (п. 41 ст. 126 Налогового кодекса Республики Беларусь; далее – НК).

До 2016 г. убытки от реализации указанного имущества и предприятий учитывались при налогообложении, уменьшая налоговую базу, и могли переноситься на будущие периоды.

С 1 января 2016 г. законодатель исправил это упущение.

Статья 126 НК дополнена п. 42: убытки от реализации товаров (работ, услуг, имущественных прав), прибыль от реализации которых в соответствии со ст. 126 НК и иными законодательными актами не является объектом обложения налогом на прибыль, при налогообложении не учитываются.

Курсовые разницы по иностранной безвозмездной помощи

До 2016 г. все без исключения курсовые разницы при переоценке активов и обязательств, стоимость которых выражена в валюте, включались в состав внереализационных доходов (подп. 3.17 п. 3 ст. 128 НК).

Соответственно организации, получающие иностранную безвозмездную помощь, обязаны были исчислить и уплатить налог на прибыль с курсовых разниц.

С 1 января 2016 г. эта норма исправлена.

В подп. 3.17 п. 3 ст. 128 НК для получателей иностранной безвозмездной помощи сделано исключение. Курсовые разницы при пересчете в белорусские рубли стоимости в валюте активов и обязательств, связанных с

получением и использованием иностранной безвозмездной помощи, при ее целевом использовании в состав внереализационных доходов не включаются.

Аналогичное исключение сделано и для внереализационных расходов (подп. 3.24 п. 3 ст. 129 НК).

С 1 января 2016 г. в их состав не включаются курсовые разницы, возникающие у получателей иностранной безвозмездной помощи при пересчете в белорусские рубли выраженной в иностранной валюте стоимости активов и обязательств, связанных с получением и использованием иностранной безвозмездной помощи, при ее целевом использовании.

До 2016 г. в состав внереализационных доходов и расходов, которые участвуют в определении валовой прибыли, включались любые положительные (отрицательные) курсовые разницы, возникающие при переоценке активов и обязательств, стоимость которых выражена в валюте. Такой подход приводил к тому, что в некоторых случаях сами расходы в соответствии с НК в затратах не учитывались, а курсовые разницы,связанные с этими расходами, учитывались. Например, организация уплачивает в иностранной валюте страховые взносы, которые учитывает в составе обязательств на протяжении нескольких лет. В качестве затрат они не принимаются, так как относятся к видам добровольного страхования, однако отрицательные курсовые разницы по этим обязательствам уменьшают налоговую базу.

С учетом этого нонсенса, а также того, что курсовые разницы, особенно образующиеся в течение длительного периода, сейчас ощутимо влияют на поступление в бюджет налога на прибыль, с 1 января

2016 г. запрещено уменьшать налогооблагаемую прибыль на суммы курсовых разниц по затратам, которые согласно ст. 131 НК не учитываются при налогообложении (подп. 1.224 п. 1 ст. 131 НК).

Санкции за нарушение инвестиционных договоров

До 2016 г. в состав внереализационных расходов включались неустойки (штрафы, пени), суммы, подлежащие уплате в результате применения иных мер ответственности, в т.ч. в результате возмещения убытков, за нарушение договорных обязательств (подп. 3.1 п. 3 ст. 129 НК).

С 1 января 2016 г. эта норма не действует в отношении обязательств, предусмотренных заключенными с Республикой Беларусь инвестиционными договорами.

Некоторые затраты по организации досуга и отдыха

С 1 января 2016 г. не учитываются при налогообложении расходы на питание, на организацию досуга, отдыха, в т.ч. при проведении рекламных акций, конференций, семинаров, переговоров, учебы и других

аналогичных мероприятий.

Указанное ограничение не применяется в случаях, когда такие расходы:

– относятся к представительским расходам;

– связаны с обеспечением специальным питанием отдельных категорий физических лиц в случаях, предусмотренных законодательством;

– включены в стоимость вышеуказанных мероприятий и оплачиваются их участниками (подп. 1.71 п. 1 ст. 131 НК).

Ранее при налогообложении не учитывались расходы на организацию досуга или отдыха в ходе рекламных акций, а также при проведении собраний, конференций, семинаров (подп. 1.71 п. 1 ст. 131 НК).

Единовременные выплаты на оздоровление

До 2016 г. организации, руководствуясь разъяснением МНС, включали в состав затрат, учитываемых при налогообложении, единовременные выплаты на оздоровление.

С 1 января 2016 г. в п. 1 ст. 131 НК введен новый подп. 1.73, согласно которому единовременная выплата (материальная помощь, пособие) на оздоровление при налогообложении не учитывается.

Справочно: до 2016 г. подп. 1.3 п. 1 ст. 131 НК было определено, что при налогообложении не учитываются выплаты физическим лицам, работающим в организациях по трудовым договорам, носящие характер социальных льгот, дополнительно предоставляемых по решению нанимателя и (или) трудового коллектива сверх льгот, предусмотренных законодательством, в частности, материальная помощь (например, безвозмездная материальная помощь для строительства либо приобретения индивидуального жилого дома или квартиры, а также погашения кредитов, займов, предоставленных на эти цели).

В отношении единовременной выплаты на оздоровление, приуроченной к трудовому отпуску, действовало письмо МНС Республики Беларусь от 01.10.2013 № 2-2-10/2186 «О затратах, учитываемых при налогообложении». Оно разъясняло следующее.

В случаях, предусмотренных законодательством, коллективным договором, соглашением, трудовым договором, наниматель обязан при предоставлении трудового отпуска (а при разделении его на части – при предоставлении наибольшей его части) производить работнику единовременную выплату на оздоровление в размере, определяемом законодательством, коллективным договором, соглашением, трудовым

договором (ст. 182 Трудового кодекса Республики Беларусь; далее – ТК).

Таким образом, в соответствии с законодательным актом (ТК) единовременная выплата на оздоровление при предоставлении работнику трудового отпуска в размере, предусмотренном в коллективном договоре, является обязательной и, следовательно, включается в состав затрат, учитываемых при налогообложении.

После выхода этого письма организации стали относить такие выплаты на затраты, учитываемые при налогообложении. Более того:

– поскольку в письме МНС не была указана дата, с которой оно применяется, то организации задним числом вносили изменения в коллективные договоры, представляли уточненные декларации по налогу на прибыль за прошлые годы (до 2013 г.) и возвращали уплаченный налог из бюджета;

– в ст. 182 ТК внесли изменения, исключающие связь между единовременной выплатой на оздоровление и предоставлением большей части отпуска, после чего работнику для получения выплаты достаточно было оформить рабочий отпуск на 1 календарный день.

С учетом внесенных в 2016 г. изменений организации утратили право на применение этого письма.

Вознаграждения членам совета директоров

С 1 января 2016 г. хозяйственные общества должны оплачивать вознаграждения членам наблюдательного совета за счет собственных средств, поскольку указанные выплаты включены в перечень затрат, не учитываемых при налогообложении прибыли (подп. 1.74 п. 1 ст. 131 НК).

Данное нововведение вызвано следующим. Представители государства в органах управления хозяйственных обществ получают вознаграждения за счет чистой прибыли этих обществ (Указ Президента

Республики Беларусь от 19.02.2008 № 100 «О некоторых вопросах владельческого надзора»). Тогда как вознаграждения иным членам наблюдательного совета до 2016 г. включались в состав затрат, учитываемых при налогообложении, поскольку ни в НК, ни в других законодательных актах на этот счет не было никаких ограничений. Поскольку участие наблюдательного совета и степень его влияния на хозяйственную деятельность общества, как правило, документально не подтверждаются, то возникали благоприятные условия для злоупотреблений.

Например, налоговая проверка одного из ООО выявила, что членам наблюдательного совета (6 человек) выплачено 1,1 млрд. руб. вознаграждения, учтенного при исчислении налога на прибыль в

составе затрат, при том что в декларации по налогу на прибыль общество отразило 130 млн. руб. убытка.

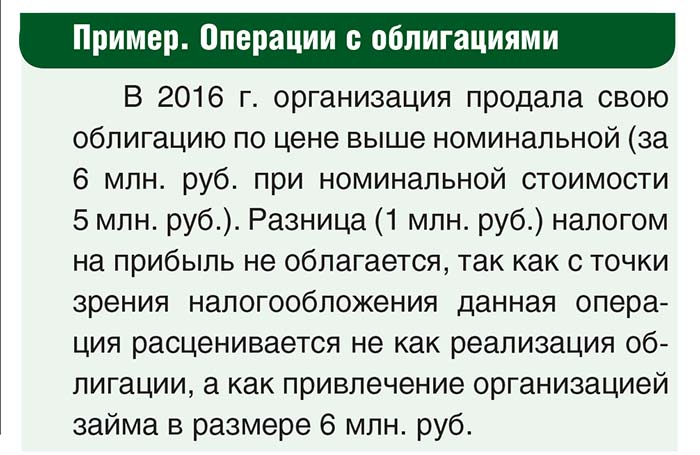

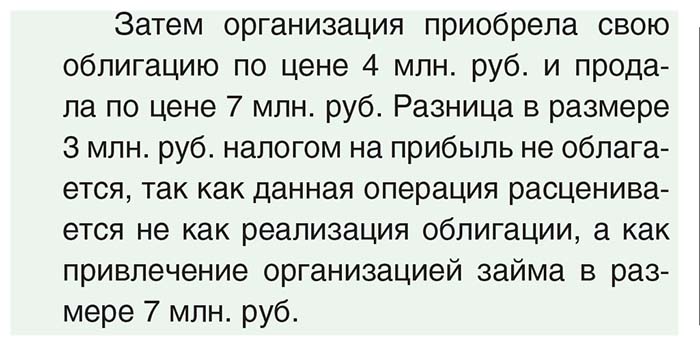

Доходы от реализации собственных облигаций налогом не облагаются

До 2016 г. не был урегулирован следующий вопрос: надо ли облагать налогом на прибыль операции по приобретению и реализации своих облигаций?

С 1 января 2016 г. на этот вопрос отвечает п. 9 ст. 127 НК.

С указанной даты операции эмитентов с собственными облигациями признаются операциями по привлечению или возврату займов. Иными словами, с доходов от реализации собственных облигаций налог на

прибыль не уплачивается.

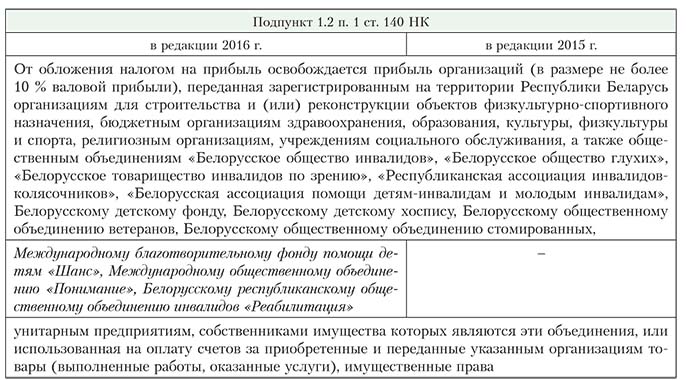

Расширена льгота по прибыли, направленной на благотворительные цели

С 1 января 2016 г. перечень получате-лей спонсорской помощи пополнился тремя новыми организациями, деятельность которых направлена на решение социально значимых задач (см. таблицу):

Уточнены доходы и расходы при сдаче имущества в аренду и безвозмездное пользование

До 2016 г. договоры аренды и безвозмездного пользования имущества хотя и рассматривались в НК в основном как аналогичные договоры (различие между ними – только в возмездном и безвозмездном характере отношений), однако такой подход выдерживался непоследовательно. В частности, в подп. 3.15 п. 3 ст. 128 НК речь шла о включении в состав внереализационных доходов только доходов

от операций по сдаче имущества в аренду, между тем как по договорам безвозмездного пользования ссудодателям тоже могут поступать доходы – в виде возмещаемых платежей. С 1 января 2016 г. это упущение устранили.

Согласно новой редакции подп. 3.15 п. 3 ст. 128 НК в состав внереализационных доходов включаются доходы от операций по сдаче в аренду (финансовую аренду (лизинг)), иное возмездное или безвозмездное

пользование имущества.

При этом доходы от таких операций определяются:

– в сумме арендной платы (лизинговых платежей), включающих сумму вознаграждения арендодателя (лизингодателя), платы за пользование имуществом наймодателю (нанимателю по договору поднайма) и возмещаемых в соответствии с законодательством расходов арендодателя (лизингодателя);

– в сумме расходов арендодателя (лизингодателя), наймодателя (нанимателя по договору поднайма), ссудодателя, не включенных в состав арендной платы (лизинговых платежей), платы за пользование имуществом соответственно, но подлежащих возмещению в соответствии с условиями договора, за исключением сумм возмещения, указанных в подп. 4.19 п. 4 ст. 128 НК.

Подпункт 4.19 появился в ст. 128 НК тоже с 1 января 2016 г.

В нем предусмотрено, что в состав внереализационных доходов не включаются суммы возмещаемых ссудодателю при передаче имущества в безвозмездное пользование:

– расходов по передаче в такое пользование и в связи с приобретением коммунальных и (или) иных работ (услуг) по содержанию и (или) эксплуатации этого имущества;

– расходов, обязанность возмещения ссудодателю которых предусмотрена Президентом Республики Беларусь (за исключением расходов, которые относятся к работам (услугам), выполненным (оказанным) ссудодателем собственными силами).

При этом расходы организаций, покрытые за счет этих средств, не учитываются при определении облагаемой налогом прибыли.

Соответствующие корректировки произошли и в составе внереализационных расходов (подп. 3.18 п. 3 ст. 129 НК).

С 1 января 2016 г. в состав внереализационных расходов включаются расходы по сдаче в аренду (финансовую аренду (лизинг)), иное возмездное или безвозмездное пользование имущества. Такие

расходы отражаются на дату отражения соответствующих доходов, учитываемых в порядке, определенном подп. 3.15 п. 3 ст. 128 НК.

Состав расходов по сдаче имущества в аренду (финансовую аренду (лизинг)), иное возмездное или безвозмездное пользование определяется с учетом ст. 130 и 131 НК.

Закреплен порядок налогообложения доходов от жилищных облигаций

Не все организации используют жилищные облигации для приобретения квартиры. Некоторые зарабатывают на росте их стоимости. До 2016 г. порядок налогообложения таких доходов в НК не был определен.

С 1 января 2016 г. этот пробел ликвидирован.

Статьи 128 и 129 НК дополнены соответственно подп. 3.1911 и 3.2618, закрепляющими уже сложившуюся практику отражения в налоговом учете разницы между ценой размещения и номинальной стоимостью жилищных облигаций с учетом их специфики.

В подп. 3.1911 п. 3 ст. 128 НК установлено, что в состав внереализационных доходов включаются разницы между суммой, полученной (причитающейся к получению) эмитентом при размещении жилищных облигаций, и суммой, выплаченной (причитающейся к выплате) при погашении эмитентом жилищных облигаций (включая досрочный выкуп). Такие доходы отражаются на дату погашения (досрочного выкупа) жилищных облигаций.

Подпунктом 3.2618 п. 3 ст. 129 НК предусмотрено, что в состав внереализационных расходов включаются разницы между суммой, полученной (причитающейся к получению) эмитентом при размещении жилищных облигаций, и суммой, выплаченной (причитающейся к выплате) при погашении эмитентом жилищных облигаций (включая досрочный выкуп). Такие расходы отражаются на дату погашения (досрочного выкупа) жилищных облигаций.

Определены правила налогообложения результатов мирового соглашения

До 2016 г. в НК не было разъяснено, как учитывать при налогообложении результаты мирового соглашения.

С 1 января 2016 г. необходимые дополнения появились в ст. 128 и 129 НК. Пункт 3 ст. 128 НК дополнен подп. 3.103, согласно которому в состав внереализационных доходов включаются суммы уменьшения кредиторской задолженности (увеличения дебиторской задолженности) при заключении мирового соглашения или соглашения о примирении. Такие доходы отражаются в том отчетном периоде, в котором вступает в силу мировое соглашение или соглашение о примирении.

Пункт 3 ст. 129 НК дополнен подп. 3.232, согласно которому в состав внереализационных расходов включаются суммы уменьшения дебиторской задолженности (увеличения кредиторской задолженности) при заключении мирового соглашения или соглашения о примирении. Такие расходы отражаются в том отчетном периоде, в котором вступает в силу мировое соглашение или соглашение о примирении.

Прописан порядок налогообложения продажи банкам слитков и монет из драгметаллов

До 2016 г. в НК не было ответа на вопрос: как учитывать при налогообложении финансовый результат продажи слитков и монет банкам – отражать через выручку от реализации или сразу включать во внереализационные доходы или расходы?

С 1 января 2016 г. этот вопрос закрыли дополнения, внесенные в ст. 128 и 129 НК.

Пункт 3 ст. 128 НК дополнили подп. 3.1910, согласно которому в состав внереализационных доходов включаются доходы от продажи банкам банковских и мерных слитков из драгоценных металлов, слитковых

(инвестиционных) монет из драгоценных металлов в сумме положительной разницы между ценой продажи и ценой приобретения.

Пункт 3 ст. 129 НК дополнили подп. 3.2615, согласно которому в состав внереализационных расходов включаются убытки от продажи банкам банковских и мерных слитков из драгоценных металлов, слитковых (инве-

стиционных) монет из драгоценных метал-лов в сумме отрицательной разницы между ценой продажи и ценой приобретения.

Дооценка и уценка относятся на финансовые результаты – до продажи товаров

До 2016 г. в НК не было прописано, учитываются ли при налогообложении дооценка и уценка товаров.

С 1 января 2016 г. в НК внесли соответствующие дополнения.

Пункт 3 ст. 128 НК дополнили подп. 3.1912, согласно которому в состав внереализационных доходов включаются суммы дооценки товаров в розничной торговле и общественном питании до цен на вновь поступивший товар.

Пункт 3 ст. 129 НК дополнили подп. 3.2614: в состав внереализационных расходов включаются суммы уценки товаров в розничной торговле и общественном питании до цен на вновь поступивший товар,

а также суммы снижения цен на товары с истекающими сроками реализации, товары, пользующиеся ограниченным спросом у населения, производимые за счет уменьшения покупной стоимости (когда размера

торговой надбавки недостаточно).

Ндс, начисленный на внереализационные доходы, включается во внереализационные расходы

До 2016 г. в НК не было разъяснено, как поступать с НДС, начисленным на внереализационные доходы.

С 1 января 2016 г. в п. 3 ст. 129 НК появился подп. 3.2613, согласно которому в состав внереализационных расходов включается НДС, начисленный в порядке, установленном законодательством, на доходы,

указанные в ст. 128 НК.

Такие расходы отражаются в том отчетном периоде, за который эти суммы отражены в декларации по НДС.

Предприятие – это то же, что и организация

До 2016 г. применение инвестиционного вычета по зданиям столовых наталкива-лось на, казалось бы, несерьезное препятствие.

Дело в том, что согласно подп. 2.6 п. 2 ст. 130 НК к зданиям относились основные средства (их части), определенные в качестве зданий по законодательству, регулирующему нормативные сроки службы

основных средств, за исключением зданий, предназначенных и (или) используемых для общественного питания (кроме столовых при предприятиях и учреждениях). Отсюда следовало, что если предприятие приобрело или построило здание столовой, то по этому зданию можно воспользоваться инвестиционным вычетом.

Проблема состояла в том, что слово «предприятие» в НК применяется только к унитарным предприятиям (УП, ЧУП, РУП, КУП), большинство же юридических лиц называются организациями. Например, в ст. 13 НК сказано, что плательщиками налогов, сборов (пошлин) признаются организации и под организациями понимаются юридические лица Беларуси (в т.ч., естественно, и предприятия).

Поэтому возникал вопрос: вправе ли организации применять инвестиционный вычет по своим зданиям столовых или это право предоставлено только унитарным предприятиям?

Работники МНС в ходе консультаций и семинаров отвечали на данный вопрос, что пользоваться инвестиционным вычетом по зданиям столовых вправе все юридические лица, а не только предприятия.

С 1 января 2016 г. в подп. 2.6 п. 2 ст. 130 НК слово «предприятия» заменили словом «организации».

Изменились сроки подачи итоговой декларации и уплаты налога на прибыль

До 2016 г. согласно ст. 143 НК организации должны были представить декларацию по налогу на прибыль за IV квартал 2015 г. не позже 20 января 2016 г. (п. 3) и уплатить налог за IV квартал не позже

22 декабря 2015 г. в размере 2/3 суммы налога, исчисленной исходя из суммы налога за III квартал 2015 г., а затем пересчитать налог в целом за 2015 г. и доплатить не позже 22 января 2016 г. (п. 5).

Такие сроки приводили к необходимости представления уточненных деклараций и доплаты налога позже установленного срока с пенями.

С 1 января 2016 г. сроки представления итоговой декларации и уплаты налога, установленные в ст. 143 НК, перенесены с 20 и 22 января на 20 и 22 марта соответственно. Для этого:

– п. 3 ст. 143 НК дополнен частью третьей, согласно которой декларация по налогу на прибыль за истекший налоговый период представляется не позже 20 марта года, следующего за истекшим налоговым

периодом;

– п. 5 ст. 143 НК дополнен частью четвертой, согласно которой начиная с налогового периода 2016 г. налог на прибыль за IV квартал уплачивается не позже 22 декабря этого налогового периода в размере

2/3 суммы налога, исчисленной исходя из суммы налога за III квартал, с последующим пересчетом в целом за налоговый период и исчислением налога к доплате или уменьшению не позже 22 марта года, следующего за истекшим налоговым периодом.

.jpg)