Требования к ведению бухгалтерского и налогового учета при переносе убытков

Воспользоваться механизмом переноса убытков организации

могут только при соблюдении установленных законодательст-

вом обязанностей. Их суть раскрыта ниже.

Обеспечиваем раздельный учет

Чтобы иметь возможность применить механизм переноса убытков на прибыль 2016 г., белорусская организация обязана обеспечить раздельный учет выручки, затрат, внереализационных доходов и расходов:

– по группам операций, указанным в абз. 2 и 3 части первой подп. 3.1 п. 3 ст. 141-1 Налогового кодекса Республики Беларусь по которой белорусская организация зарегистрирована в качестве налогоплательщика

в иностранном государстве (далее – НК) (т.е. по операциям первой и второй групп).

Обеспечение раздельного учета требуется как за налоговый период, убытки по итогам которого переносятся на прибыль текущего налогового периода, так и за налоговый период, на прибыль которого переносятся

убытки;

– по деятельности, определенной абз. 2 части второй п. 2 ст. 141-1 НК (т.е. от деятельности за пределами Республики Беларусь, по которой белорусская организация зарегистрирована в качестве налогоплательщика в иностранном государстве) за налоговый период, убытки по итогам которого переносятся на прибыль текущего налогового периода;

– за указанную в абз. 3 части второй п. 2 ст. 141-1 НК (т.е. за период освобождения от налога на прибыль (применения права на неуплату налога на прибыль)) часть налогового периода, убытки по итогам кото-

рого переносятся на прибыль текущего налогового периода (п. 7 ст. 141-1 НК).

Важно! При отсутствии раздельного учета организация не вправе переносить убытки на прибыль текущего налогового периода.

Порядок организации раздельного учета (отдельные субсчета, организация аналитического учета, ведение регистров налогового учета, аналитических и расчетных таблиц и т.п.) организация вправе определять

самостоятельно.

Соблюдаем сроки хранения первичных учетных документов

Чтобы иметь возможность применить механизм переноса убытков, организация обязана хранить документы (договоры, первичные учетные документы, регистры бухгалтерского учета), подтверждающие

объем понесенного убытка, в течение всего срока, когда она уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков, а также до завершения налоговым органом проверки

правильности исчисления, своевременности и полноты уплаты налога на прибыль за период, в течение которого белорусская организация уменьшала налоговую базу на сумму убытка (суммы убытков) по

итогам предыдущего налогового периода (предыдущих налоговых периодов) (п. 7 ст. 141-1 НК).

Важно! При отсутствии указанных выше документов организация не вправе переносить убытки на прибыль текущего налогового периода.

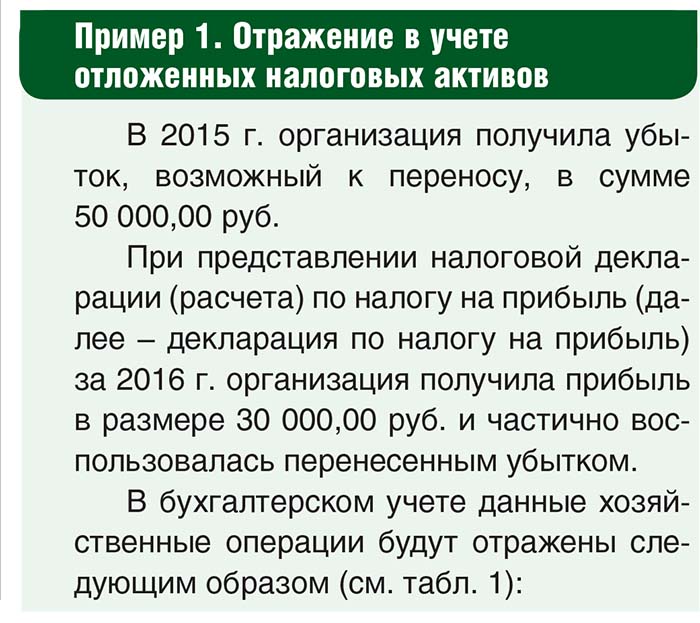

Отражение перенесенного убытка в бухгалтерском учете

Применение механизма переноса убытков приводит к тому, что в будущих налоговых периодах налоговая база по налогу на прибыль будет уменьшена. При этом в бухгалтерском учете отражение каких-либо

расходов будет отсутствовать.

Это приводит к образованию временных разниц, которые возникают, если величина расходов (доходов) в бухгалтерском учете и для целей налогообложения совпадает, а момент их признания не совпадает (п. 6 Инструкции по бухгалтерскому учету отложенных налоговых активов и обязательств, утвержденной постановлением Минфина Республики Беларусь от 31.10.2011 № 113; далее – Инструкция № 113).

Применение механизма переноса убытков влечет необходимость отражения в бухгалтерском учете отложенного налогового актива, под которым понимается актив, равный сумме налога на прибыль, уплаченного

в текущем отчетном периоде, но относящегося к учетной прибыли будущих отчетных периодов в связи с образованием в текущем отчетном периоде вычитаемых временных разниц (п. 2 Инструкции № 113).

Отложенные налоговые активы и обязательства отражаются в бухгалтерском учете в том отчетном периоде, в котором возникли временные разницы, на основании которых они начислены (п. 11 Инструкции № 113).

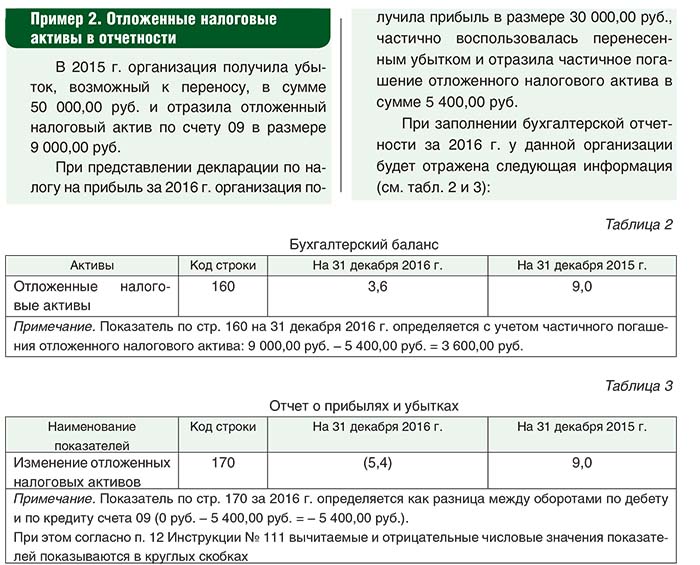

Отражение перенесенного убытка в бухгалтерской отчетности

Суммы перенесенного убытка (информация о показателях по счету 09) в бухгалтерской отчетности отражаются в бухгалтерском балансе (стр. 160) и отчете о прибылях и убытках (стр. 170) организации.

Важно! На дату подготовки материала идет разработка Стандарта по бухгалтерской отчетности за 2016 год, в соответствии с которым организации будут составлять годовую бухгалтерскую отчетность за 2016 г.

Предполагается, что новый Стандарт в данной части будет содержать требования, аналогичные требованиям Инструкции о порядке составления бухгалтерской отчетности, утвержденной постановлением Мин-

фина Республики Беларусь от 31.10.2011 № 111 (далее – Инструкция № 111).

Отражение перенесенного убытка в налоговом учете (заполнение декларации по налогу на прибыль)

Перенос убытка в декларации по налогу на прибыль организация отражает следующим образом:

1) в стр. 15 «Прибыль к налогообложению, уменьшенная на сумма перенесенного убытка (перенесенных убытков)» указывается налоговая база по налогу на прибыль текущего налогового периода, уменьшенная

на сумму перенесенного убытка (перенесенных убытков).

Показатель перенесенного убытка (перенесенных убытков) отражается в данной строке в размере показателя, указанного в стр. 6 разд. II части II «Прибыль к налогообложению, уменьшенная на убытки предыдущих налоговых периодов» декларации по налогу на прибыль;

2) заполняется часть II «Сведения о сумме убытка (суммах убытков), на кото-рую плательщик имеет право уменьшить налоговую базу текущего налогового пе-риода, и расчет прибыли к налогообложе-нию, уменьшенной на убытки предыдущих налоговых периодов».

Часть II декларации по налогу на при-быль состоит из двух разделов:

а) разд. I «Сведения о сумме убытка (суммах убытков), на которую платель-щик имеет право уменьшить налоговую базу»;

б) разд. II «Расчет прибыли к налогооб-ложению, уменьшенной на убытки преды-дущих налоговых периодов».

Порядок заполнения вышеуказанных разделов декларации по налогу на прибыль установлен п. 40 Инструкции о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок,

утвержденной постановлением МНС Республики Беларусь от 24.12.2014 № 42 (далее – Инструкция № 42).

Подпунктами 40.1 и 40.2 п. 40 Инструкции № 42 определено, что часть II налоговой декларации (расчета) по налогу на прибыль заполняется с учетом следующих

особенностей:

– в таблице «Остаток неперенесенного убытка на начало налогового периода» разд. I части II налоговой декларации (расчета) отражаются соответственно показатели гр. 8, 9, 10 по строке «Итого» таблицы за

предшествующий налоговый период;

– при наличии в строках гр. 8, 9, 10 разд. I части II налоговой декларации (расчета) сумм неперенесенных убытков по состоянию на конец предшествующего налогового периода эти суммы переносятся в

гр. 2, 4, 6 таблицы разд. I части II налоговой декларации (расчета) за следующий налоговый период по строке за соответствующий налоговый период (часть восьмая подп. 40.2 п. 40 Инструкции № 42).

Таким образом, при заполнении налоговой декларации (расчета) по налогу на прибыль за 2016 г. и уменьшении прибыли за 2016 г. на сумму перенесенного убытка с 2015 г. в части II разд. I налоговой деклара-

ции (расчета) по налогу на прибыль должны быть отражены «входящие» показатели перенесенных убытков прошлых лет.

Аналогичный порядок отражения в налоговой декларации (расчете) по налогу на прибыль показателя переносимого убытка, в т.ч. необходимость отражения в налоговой декларации (расчете) по налогу на прибыль

текущего налогового периода суммы убытка, переносимого на будущие налоговые периоды, разъяснен письмом МНС Республики Беларусь от 18.05.2016 № 2-2-10/01017 «О переносе убытков».

Перенос убытков в период проверки

Еще одной новацией при переносе убытков в 2016 г. является прямой запрет на перенос убытков во время проведения проверок, а также после их окончания, установленный в НК (п. 7 ст. 141-1 НК).

Убытки, не заявленные плательщиком до начала проверки (за исключением камеральной), в т.ч. установленные и (или) скорректированные в сторону увеличения во время проверки, переносу не подлежат.

Перенос убытков, не заявленных плательщиком до начала камеральной проверки, может быть произведен плательщиком в порядке, определенном ст. 141-1 НК.

Важно! Запрет на использование механизма переноса убытков, установленный п. 7 ст. 141-1 НК, касается только проведения проверок налоговых органов. Организация может воспользоваться требованиями ст. 141-1 НК и после проведения проверок органами, которые не относятся к налоговым (например, после проверок КГК и иных контролирующих органов).

При этом учитывайте норму п. 6 ст. 60 НК, согласно которой излишне уплаченная сумма налога, сбора (пошлины), пени по письменному заявлению плательщика (иного обязанного лица) может быть направлена в счет предстоящих платежей по этому налогу, сбору (пошлине), на исполнение налоговых обязательств по другим налогам, сборам (пошлинам), на уплату пеней, если иное не установлено законодательными актами. Заявление о зачете излишне уплаченной суммы налога, сбора (пошлины), пени может быть подано плательщиком (иным обязанным лицом) не позднее 3 лет со дня уплаты указанной суммы.

Таким образом, воспользоваться в 2016 г. положениями ст. 141-1 НК и уменьшить налоговую базу по налогу на прибыль, например, за 2011, 2012 или 2013 гг., используя механизм переноса убытков, который

организация ранее не применяла, уже будет невозможно.

.jpg)