НДС-2016: обзор изменений

В предлагаемом материале отмечены самые значимые изме-

нения, которые произошли в исчислении и вычете НДС с нача-

ла 2016 г. и в течение его.

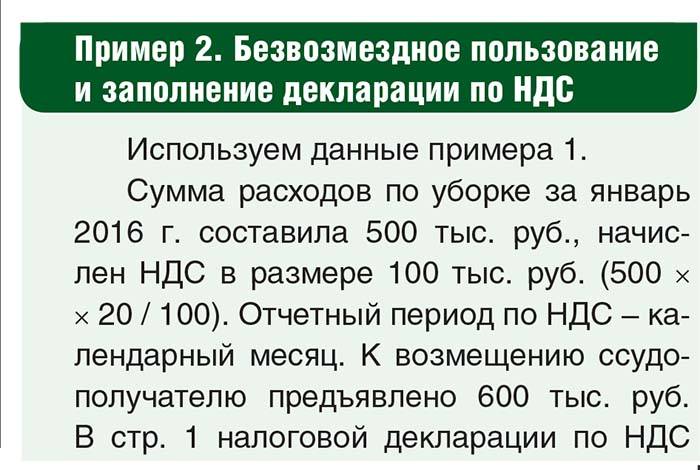

1. С 1 января 2016 г. нужно облагать НДС возмещение стоимости работ (услуг), выполненных (оказанных) собственными силами ссудодателя, по договорам безвозмездного пользования, заключенным на условиях Указа Президента Республики Беларусь от 29.03.2012 № 150 «О некоторых вопросах аренды и безвозмездного пользования имуществом» (далее – Указ № 150).

Это произошло в связи с тем, что в п. 1 ст. 93 Налогового кодекса Республики Беларусь (далее – НК) добавили новый объект обложения НДС: обороты по передаче имущества в безвозмездное пользование ссудополучателю (подп. 1.1.13 п. 1 ст. 93 НК).

А в подп. 2.21 п. 2 ст. 93 НК прописали исключения из объекта налогообложения, среди которых нет возмещения указанных работ (услуг).

2. В НК указали, с какой суммы и в какой момент нужно исчислить НДС при безвозмездном пользовании.

НДС нужно исчислить:

– из подлежащих возмещению ссудодателю сумм начисленной амортизации, земельного налога или арендной платы за земельный участок, налога на недвижимость (если обязанность их возмещения ссудодателю не предусмотрена Президентом Республики Беларусь);

– подлежащей возмещению ссудодателю стоимости расходов по содержанию имущества и (или) иных расходов, связанных с имуществом (п. 7 ст. 98 НК).

Сделать это нужно в том отчетном периоде, на который приходится последний день каждого месяца, к которому относятся предъявляемые ссудополучателю к возмещению расходы по содержанию имущества

и (или) иные расходы, связанные с имуществом (п. 20 ст. 100 НК).

3. Определили, когда при межфилиальной передаче скорректировать налоговую базу и налоговые вычеты в случае передачи филиалу отклонений от планово-расчетных цен.

Это нужно сделать в том месяце, в котором соответственно изменена стоимость передаваемых объектов и получена разница в стоимости принятых объектов.

Напомним, что согласно общему правилу при межфилиальной передаче не исчисляется НДС (подп. 2.9 п. 2 ст. 93 НК).

Однако исчислить НДС можно по желанию и на основании перечня передаваемых объектов, указанного в учетной политике (п. 21 ст. 107 НК).

Если объекты передаются по одной стоимости (планово-расчетной цене), потом эта стоимость корректируется и допередается отклонение, то налоговая база уменьшается (увеличивается) на сумму разницы, возникающей между измененной и предыдущей стоимостью переданных активов в том отчетном периоде, в котором уменьшена (увеличена) стоимость ранее переданных активов (п. 25 ст. 98 НК).

В этом случае получающая сторона корректирует налоговые вычеты в том отчетном периоде, в котором уменьшена (увеличена) стоимость ранее полученных активов (п. 21 ст. 107 НК).

4. Предоставлена возможность выбора 3-го варианта определения дня оказания санаторно-курортных и оздоровительных услуг.

С 1 января 2016 г. днем оказания санаторно-курортных и оздоровительных услуг, предоставляемых санаторно-курортными и оздоровительными организациями (их обособленными подразделениями), по их выбору признается:

1) день передачи путевки;

2) последний день срока действия путевки;

3) последний день отчетного периода, в котором начато действие путевки (в части дней ее действия, приходящихся на этот отчетный период);

4) последний день срока действия путевки (в части дней действия путевки, приходящихся на отчетный период, в котором прекращается ее действие).

Выбранный организацией порядок определения дня оказания таких услуг отражается в учетной политике организации и в течение текущего налогового периода не изменяется.

Если путевка переходящая с месяца на месяц и выбран третий вариант, то налоговую базу нужно разделить пропорционально количеству дней отдыха для целей отражения в налоговой декларации по НДС.

5. Изменен принцип определения дня оказания инжиниринговых услуг.

Принцип определения дня оказания таких услуг изменен с правила 10-го числа на правило 20-го числа.

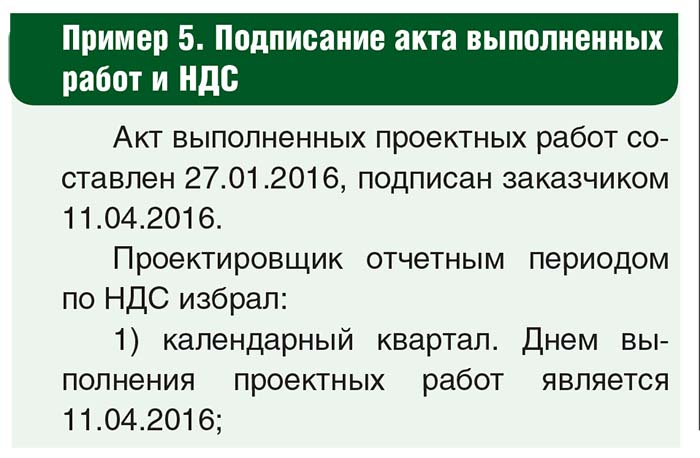

Правило 20-го числа изложено в п. 1 ст. 100 НК: днем выполнения работ (оказания услуг) признается дата передачи выполненных работ (оказанных услуг) в соответствии с оформленными документами

(приемо-сдаточные акты и другие аналогичные документы). При неподписании заказчиком приемо-сдаточных актов и (или) других аналогичных документов за отчетный месяц (квартал) до 20-го числа (включительно) месяца (квартала), следующего за отчетным, днем выполнения работ (оказания услуг) признается день составления приемо-сдаточных актов и (или) других аналогичных документов.

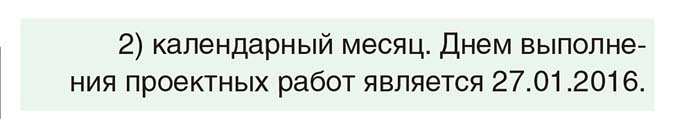

6. Уточнен порядок определения дня сдачи в аренду в случае, если договором аренды не установлено, к какому периоду относится арендная плата.

Если арендная плата установлена в определенной сумме за календарный квартал, то моментом сдачи в аренду является последнее число последнего месяца каждого календарного квартала (п. 11 ст. 100 НК).

Вместе с тем встречаются договоры аренды, в которых четко не указано, за какой период устанавливается арендная плата. Для таких ситуаций с 2016 г. в п. 11 ст. 100 НК прописали, что в случае, если договором не

установлен конкретный период, к которому относится арендная плата, моментом сдачи объекта в аренду признается последний день каждого месяца в течение установленного договором срока аренды и день завер-

шения срока аренды, приходящийся на последний месяц установленного договором срока аренды (если срок аренды завершается не в последний день последнего месяца срока аренды).

7. Некоторые льготы отменены. Не забудьте исчислить НДС по ставке 20 %.

Исчислить НДС нужно по оборотам по реализации:

– сжиженного газа физическим лицам для коммунально-бытового потребления и топливоснабжающим организациям для продажи физическим лицам (подп. 1.24 п. 1 ст. 94 НК) – с 1 января 2016 г.;

– транспортных средств для городских, пригородных и междугородных перевозок пассажиров производителями – резидентами Республики Беларусь в целях дальнейшей передачи указанных транспортных

средств по договорам финансовой аренды (лизинга) в порядке, установленном Президентом Республики Беларусь (подп. 1.27 п. 1 ст. 94 НК) – с 1 января 2016 г.;

– услуг по газоснабжению и электроснабжению, доставке, подключению и обмену баллонов со сжиженным газом населению, оказываемых физическим лицам (Указ Президента Республики Беларусь

от 21.12.2015 № 507 «О внесении изменений в указы Президента Республики Беларусь»), – с 1 января 2016 г.;

– услуг по электроснабжению общего имущества жилого дома (п. 3 Указа Президента Республики Беларусь от 25.03.2016 № 111 «О налогообложении и утверждении бюджета прожиточного минимума»; далее –

Указ № 111) – с 1 января 2016 г.;

– услуг по перевозке пассажиров:

городским и пригородным автомобильным транспортом в регулярном сообщении;

городским электрическим транспортом и метрополитеном;

внутренним водным транспортом в пригородном сообщении;

железнодорожным транспортом общего пользования на городских и региональных линиях (подп. 1.1 п. 1 Указа № 111) – с 1 марта 2016 г.

Ставка НДС 20 % применяется по оборотам по реализации перечисленных товаров и услуг, отгруженных (оказанных) с даты отмены льготы (п. 10 ст. 103 НК).

8. Одна льгота предоставлена

Освобождены от НДС с 1 января 2016 г. обороты по реализации лизингодателями операций по передаче предназначенных для проживания физических лиц квартир в многоквартирных или блокированных жилых домах, одноквартирных жилых домов в качестве предмета лизинга лизингополучателям по договорам финансовой аренды (лизинга), предусматривающим возврат предмета лизинга по завершении предусмотренного договором финансовой аренды (лизинга) срока временного владения и пользования предметом лизинга (подп. 1.52 п. 1 ст. 94 НК).

Учитывая норму п. 10 ст. 103 НК, освобождаются от НДС лизинговые платежи, которые были переданы в лизинг в 2016 г. согласно п. 11 ст. 100 НК.

9. Новая ставка НДС.

Новая ставка НДС в размере 25 % введена с 1 апреля 2016 г. в отношении услуг электросвязи, оказываемых абонентам (подп. 1.2 п. 1 Указа № 111).

10. Вычет НДС в порядке, установленном для основных средств, нужно производить с даты начала строительства.

С 2016 г. суммы НДС, приходящиеся на затраты, понесенные плательщиком до начала строительства создаваемых объектов основных средств, и являющиеся вложениями в долгосрочные активы плательщика, могут приниматься к вычету в порядке, установленном для вычета НДС по приобретенным основным средствам, с даты начала строительства (п. 4 ст. 107 НК).

И еще одна новация – с 1 января 2016 г. дата начала строительства определяется подругому.

С 1 января 2016 г. введен в действие новый технический кодекс установившейся практики ТКП 45-1.03-122-2015 (33020) «Нормы продолжительности строительства зданий, сооружений и их комплексов.

Основные положения», утвержденный приказом Минстройархитектуры Республики Беларусь от 06.11.2015 № 279 (далее – ТКП-2015).

Датой начала строительства является дата выдачи органами государственного строительного надзора разрешения на производство строительно-монтажных работ (п. 4.3 разд. 4 ТКП-2015).

11. Если затраты подлежат передаче, то вычет НДС производится не как по основным средствам

Вычет НДС по расходам по созданию плательщиком безвозмездно передаваемых в собственность государства объектов инженерной, транспортной, социальной инфраструктуры и их благоустройства, завершенных строительством, но не зарегистрированных в установленном порядке в качестве объектов недвижимого имущества (Указ Президента Республики Беларусь от 07.02.2006 № 72; далее – Указ № 72), производится в порядке, установленном для вычета НДС по приобретенным товарам (работам, услугам), имущественным правам (п. 4 ст. 107 НК).

Фактически указанный порядок применялся и до 2016 г.

При этом, если о передаче на баланс государства известно до начала строительства объектов инфраструктуры, то вычет НДС в порядке, установленном для вычета НДС по товарам, осуществляется также сразу,

по мере несения расходов на строительство объектов инфраструктуры.

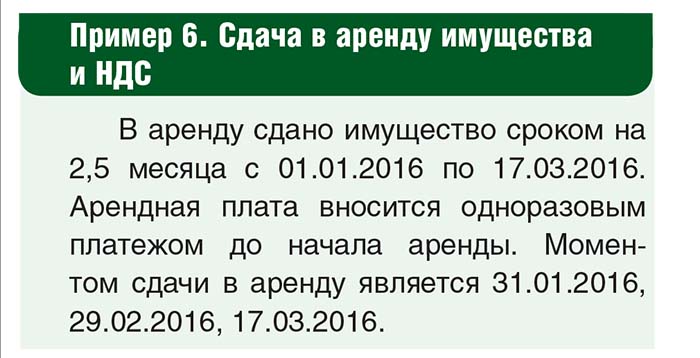

12. Вычет НДС по строительным работам – по правилу 10-го числа

Суммы НДС, предъявленные плательщику при приобретении строительных, научно-исследовательских, опытно-конструкторских и опытно-технологических (технологических) работ, принимаются к вычету за тот отчетный период, на который приходится день подписания плательщиком (заказчиком) актов выполненных работ. При подписании плательщиком (заказчиком) актов выполненных работ до 10-го числа (включительно) месяца, следующего за месяцем, указанным в оформленных актах выполненных работ, суммы НДС, предъявленные плательщику (заказчику) при приобретении указанных выше работ, принимаются к вычету за тот отчетный период, на который приходится последний день месяца выполнения работ (п. 6 ст. 107 НК).

На практике такой подход в отношении вычета НДС по строительным работам применялся и до 2016 г.

13. Вычет НДС при покупках в рознице до и с 1 июля 2016 г. – документы на вычет разные

До введения ЭСЧФ согласно п. 5 ст. 107 НК по товарам, приобретенным по розничным ценам с использованием кассового оборудования, НДС вычитается на основании платежных документов, формируемых кассовым оборудованием, если в таких документах ставка и сумма НДС указаны в качестве реквизита платежного документа либо выделены плательщиком, реализующим товары по розничным ценам, по требованию покупателя с заверением печатью (штампом) плательщика и подписью главного бухгалтера или лица, им уполномоченного.

С 1 июля 2016 г. для вычета НДС нужен ЭСЧФ, который выставляется магазином по требованию покупателя.

14. Вычет НДС при безвозмездной передаче объектов имеет свои особенности

Суммы НДС, предъявленные при приобретении либо уплаченные при ввозе активов, приходящиеся на обороты по безвозмездной передаче активов, вычитаются в порядке, установленном для вычета НДС по активам, облагаемым НДС по ставке 20 % независимо от того, облагается ли эта безвозмездная передача НДС (п. 15 ст. 107 НК).

Из данного правила п. 15 ст. 107 НК установлены исключения.

1) приведенные положения применяются в отношении сумм НДС, предъявленных при приобретении либо уплаченных при ввозе активов, безвозмездно передаваемых в пределах одного юридического лица. Это было и до 2016 г.;

2) это правило не применяется в отношении сумм НДС, приходящихся на затраты по созданию безвозмездно передаваемых в собственность государства объектов инженерной, транспортной, социальной инфраструктуры и их благоустройства, завершенных строительством, но не зарегистрированных в установленном порядке в качестве объектов недвижимого имущества. На практике указанное положение применялось до 2016 г, но

внесено в НК с 1 января 2016 г.;

3) указанные положения не применяются с 1 января 2016 г. в случае:

– отнесения сумм НДС, предъявленных при приобретении либо уплаченных при ввозе безвозмездно переданных (выполненных, оказанных) активов, на увеличение их стоимости или за счет источников, указанных в подп. 19.3 п. 19 ст. 107 НК;

– приобретения безвозмездно переданных (выполненных, оказанных) активов, при котором суммы НДС не предъявлялись плательщику продавцами активов или не уплачивались плательщиком при ввозе товаров.

В п. 15 ст. 107 НК в 2016 г. прописали методику, как определить вычеты, приходящиеся к обороту по безвозмездной передаче.

Плательщик (передающая сторона) в том налоговом периоде, в котором безвозмездно переданы (выполнены, оказаны) активы, вправе применить по выбору метод:

1) раздельного учета налоговых вычетов независимо от факта выбора данного метода согласно учетной политике организации,определив указанную сумму одним из двух способов:

– как фактически предъявленные суммы НДС при приобретении (уплаченные при ввозе) безвозмездно переданных (выполненных, оказанных) активов;

– либо как налоговые вычеты, равные 20 % стоимости безвозмездно переданных (выполненных, оказанных) активов;

2) распределения налоговых вычетов по удельному весу, включив операции по безвозмездной передаче активов, в т.ч. не признаваемые реализацией или объектом обложения НДС, в общую сумму оборота

по реализации в порядке, установленном частью третьей п. 24 ст. 107 НК.

До 2016 г. при наличии оборотов по безвозмездной передаче, в т.ч. не подлежащих отражению в налоговой декларации по НДС, налоговые вычеты определялись в общеустановленном порядке, т.е. методом

раздельного учета, который должен быть закреплен в учетной политике, либо методом удельного веса.

15. При утрате и порче товаров необходимо восстановить принятый к вычету налог

Не подлежат вычету суммы НДС в случае их порчи, утраты (подп. 19.15 п. 19 ст. 107 НК). В подп. 19.15 п. 19 ст. 107 НК приведены случаи, когда НДС не подлежит восстановлению.

Налоговые вычеты плательщика уменьшаются на суммы НДС, принятые им ранее к вычету. Налоговые вычеты уменьшаются в том отчетном периоде, в котором произошла порча, утрата таких товаров.

Справочно: восстановленная сумма НДС в налоговом учете относится за счет тех же источников, что и порча (утрата).

16. Отсрочка вычета «ввозного» НДС на 2016 г. была продлена

На 2016 г. установлена отсрочка в 90 дней на вычет НДС, взимаемого таможенными органами, в отношении товаров, ввезенных на территорию Республики Беларусь с территории государств, не являющихся членами ЕАЭС, реализуемых (предназначенных для реализации) в неизменном состоянии. Указ Президента Республики Беларусь от 17.12.2015 № 489 «О внесении изменений в указы Президента Республики Беларусь» внес изменение в часть первую п. 1 Указа Президента Республики Беларусь от 26.02.2015 № 99 «О взимании налога на добавленную стоимость» (далее – Указ № 99).

17. Налоговые вычеты с 1 июля 2016 г. производятся на основании ЭСЧФ

● при приобретении объектов у плательщиков Республики Беларусь. Налоговые вычеты производятся на основании ЭСЧФ, полученных от продавцов этих активов, при условии подписания плательщиком ЭСЧФ электронной цифровой подписью (ЭЦП) (п. 5-1 ст. 107 НК).

Общее правило вычета НДС с 1 июля 2016 г.: НДС вычитается при приобретении активов независимо от даты проведения расчетов за них либо, если он уплачен плательщиком при ввозе товаров на территорию Республики Беларусь, после отражения активов в бухгалтерском учете и книге покупок в случае, если плательщик ведет книгу покупок.

При получении от продавцов активов ЭСЧФ и их подписании плательщиком ЭЦП после завершения отчетного периода, в котором выполнены условия, установленные для вычета сумм НДС по приобретенным

активам, но до даты представления налоговой декларации по НДС за указанный отчетный период плательщик вправе вычесть суммы НДС в отношении таких активов за тот отчетный период, в котором выполнены

условия, для вычета сумм НДС по приобретенным активам (п. 6-1 ст. 107 НК).

В случае невозможности выставления, направления, получения ЭСЧФ в связи с недоступностью Портала (в т.ч. из-за отсутствия электропитания и (или) выхода из строя оборудования (его части)), недо-

статочностью ресурсов Портала, недоступностью и (или) отсутствием каналов связи с Порталом, включая недостаточность ширины каналов связи с Порталом, со сбоем в работе программного обеспечения (баз

данных), используемого для обращения ЭСЧФ, а также в иных аналогичных случаях плательщики при исчислении НДС и осуществлении налоговых вычетов по НДС применяют положения пп. 3, 4, 6, 7, 8 и 9

ст. 105 и пп. 5, 6, 8, 9, 10, 12, 14 и 17 ст. 107 НК, т.е. осуществляют вычет НДС без ЭСЧФ (п. 20 ст. 106-1 НК).

● при приобретении объектов на территории Республики Беларусь у иностранных организаций

При приобретении плательщиком на территории Республики Беларусь активов у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь, НДС вычитается на основании ЭСЧФ, созданных плательщиком в соответствии с абз. 2 части четвертой п. 8 ст. 106-1 НК (п. 5-1 ст. 107 НК).

Суммы НДС, уплаченные в бюджет при приобретении активов на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь (п. 14-1 ст. 107 НК):

– за иностранную валюту, подлежат вычету исходя из суммы НДС, указанной в ЭСЧФ, направленном покупателем на Портал МНС Республики Беларусь;

– подлежат вычету в отчетном периоде, следующем за периодом их исчисления, в порядке, установленном для вычета сумм НДС, предъявленных при приобретении активов.

Важно! В ст. 107 НК не установлен запрет на вычет НДС, если плательщик составил ЭСЧФ с нарушением срока.

● при ввозе товаров на территорию Республики Беларусь, кроме ввоза товаров с территории государств – членов ЕАЭС

При ввозе товаров на территорию Республики Беларусь (кроме ввоза товаров с территории государств – членов ЕАЭС) НДС вычитается на основании деклараций на товары, выпущенные в соответствии с

заявленной таможенной процедурой, документов (их копий), подтверждающих факт уплаты НДС при ввозе товаров на территорию Республики Беларусь, и ЭСЧФ, составленных и направленных плательщиком на Портал (п. 5-1 ст.107 НК).

Справочно: ЭСЧФ создается в день, на который приходится день уплаты (зачета) НДС, но не ранее дня представления в таможенный орган декларации на товары, подтверждающей выпуск товаров в соответствии с заявленной таможенной процедурой, и не позднее 5-го числа месяца, следующего за месяцем выпуска товаров в соответствии с заявленной таможенной процедурой. При уплате (зачете) сумм НДС

частями после 5-го числа месяца, следующего за месяцем выпуска товаров в соответствии с заявленной таможенной процедурой, плательщик создает и направляет ЭСЧФ на Портал в указанном порядке по каждому факту уплаты (зачета) НДС (п. 6 ст. 106-1 НК).

В указанном случае, поскольку в ст. 107 НК не установлен запрет на вычет НДС, налог принимается к вычету, даже если плательщик составил ЭСЧФ с нарушением срока (например,12 сентября 2016 г.

Напомним, что суммы НДС, уплаченные при ввозе приобретенных товаров на территорию Республики Беларусь с территории государств, не являющихся членами ЕАЭС, подлежат вычету в том отчетном периоде,

в котором истекло 90 календарных дней с даты их выпуска в соответствии с заявленной таможенной процедурой (Указ № 99).

Исключение составляют товары, приведенные в приложении к Указу № 99.

Эти положения применяются в случаях,если:

– ввезенные на территорию Республики Беларусь с территории государств, не являющихся членами ЕАЭС, товары реализуются (предназначены для реализации) плательщиком, осуществившим их ввоз,

на территории Республики Беларусь в неизменном состоянии, в т.ч. в неизменном виде;

– в отношении ввезенных на территорию Республики Беларусь с территории государств, не являющихся членами ЕАЭС, товаров, по которым неизвестно (не определено) направление их дальнейшего использования плательщиком, осуществившим их ввоз.

● при ввозе товаров на территорию Республики Беларусь с территорий государств – членов ЕАЭС

При ввозе товаров на территорию Республики Беларусь с территории государств – членов ЕАЭС НДС вычитается на основании налоговых деклараций по НДС, документов, подтверждающих факт уплаты

НДС при ввозе товаров с территории государств – членов ЕАЭС, и ЭСЧФ, составленных и направленных плательщиком на Портал (п. 5-1 ст. 107 НК).

Суммы НДС, отраженные в части II налоговой декларации по НДС и уплаченные в установленные сроки в бюджет при ввозе товаров на территорию Республики Беларусь, плательщик вправе учитывать в разд. II

части I налоговой декларации по НДС, представляемой за тот отчетный период, в котором товары приняты к учету. Суммы НДС, отраженные в части II налоговой декларации по НДС и уплаченные с наруше-

нием установленных сроков в бюджет при ввозе товаров на территорию Республики Беларусь, учитываются в разд. II части I налоговой декларации по НДС, представляемой за тот отчетный период, в котором

произведена их уплата в бюджет (п. 15 Инструкции о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок, утвержденной постановлением МНС Республики Беларусь от 24.12.2014 № 42).

Таким образом, введение ЭСЧФ не нарушило право более раннего вычета «ввозного» НДС – в месяце принятия товаров на учет. Однако для него нужно выполнить больше условий, чем до 1 июля 2016 г.:

– уплатить «ввозной» НДС в срок;

– представить в налоговый орган заявление о ввозе и часть II налоговой декларации по НДС в срок;

– в этот же срок отправить на Портал ЭСЧФ.

.jpg)